Est-il plus judicieux de se ranger du côté des anges aux dépens des pécheurs ?

Par Guido Bolliger, CIO et Dries Cornilly, Investment Analyst, Asteria IM

L’engouement généralisé des investisseurs pour l’investissement durable est sans nul doute salutaire pour la société. Mais est-ce aussi profitable aux investisseurs ? D’après nos recherches, le niveau d’exposition des sociétés au risque de controverse ESG n’a pas de réelle incidence sur le rendement. Néanmoins, les sociétés dont le profil ESG est en voie d’amélioration tendent à générer des rendements supérieurs comparé à celles dont les critères ESG se détériorent. La manière dont l’exposition d’une société aux risques ESG évolue est donc un facteur déterminant pour sa performance future.

Ne croyez que ce que vous voyez

Les controverses reflètent le risque de réputation auquel une société est exposée du point de vue ESG (p. ex. procès, incidents mortels, etc.) et peuvent être perçues comme le signe d’une incapacité à bien intégrer les questions ESG à la stratégie d’entreprise. Si les investisseurs considèrent que cette incapacité peut détériorer les perspectives d’une société, celles faisant l’objet d’importantes controverses, les « pécheresses », ont des chances de sous-performer les « anges » qui, au contraire, sont peu ou prou épargnées. Tenir compte des controverses plutôt que des scores ESG présente un avantage : les controverses publiques ne reposent pas uniquement sur des informations publiées par les sociétés, ce qui minimise l’impact de l’écoblanchiment.

L’indice RepRisk (RRI) évalue dans quelle mesure les risques ESG et les risques liés à une conduite inappropriée menacent la réputation d’une société. Pour pouvoir quantifier l’impact des problématiques ESG sur le risque de réputation d’une société, cet indice utilise un algorithme de traitement de la langue naturelle filtrant plus de 90 000 sources d’information externes (médias papier, médias sociaux, etc.) dans 20 langues différentes.

Nous utilisons trois indicateurs distincts pour quantifier le risque de réputation : L’indice RepRisk (RRI), sa variante sur 1 mois et sa variante sur 3 mois.

Évaluer l’impact des risques ESG

À chaque début de mois, nous trions les titres en fonction de l’indicateur du risque de controverse correspondant. Pour chaque indicateur, nous suivons la performance d’un portefeuille composé de sociétés figurant dans le premier décile du risque ESG, dans le dernier décile et la différence entre le premier et le dernier déciles au cours du mois suivant. Nous rééquilibrons le portefeuille chaque mois en fonction de la valeur de l’indicateur du risque de controverse et rapportons la performance absolue des portefeuilles dans chaque région, ainsi que leur performance corrigée du risque.

L’évolution des risques ESG a une incidence sur la performance future

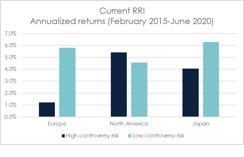

Dans cette étude, nous avons utilisé les données RepRisk de la période comprise entre février 2015 et juin 2020. La partie gauche de l’illustration 1 indique que les sociétés les moins exposées au risque de controverse ont surperformé celles qui étaient exposées à un risque de controverse plus élevé en Europe et au Japon. Toutefois, cette surperformance n’est pas très significative du point de vue des statistiques.

La partie droite indique que les sociétés les moins exposées au risque de controverse ont surperformé celles qui étaient exposées à un risque de controverse plus élevé en Europe et aux États-Unis. Le différentiel de rendement annualisé est statistiquement révélateur en Amérique du Nord.

Illustration 1 : Rendement annualisé des portefeuilles exposés à un risque de controverse élevé vs faible

En Europe et en Amérique du Nord, l’alpha des portefeuilles qui investissent dans des valeurs avec un risque de controverse en forte baisse et se positionnent à la vente sur les valeurs avec un risque de controverse en forte hausse est positif et statistiquement différent de zéro. À l’inverse, les sociétés japonaises dont l’exposition au risque de controverse augmente surperforment celles dont l’exposition diminue. En Amérique du Nord, les sociétés présentant un risque de controverse élevé affichent un bêta de marché et une exposition aux valeurs de rendement supérieurs comparé aux sociétés avec un risque faible.

D’après nos résultats, se positionner à la vente sur les « pécheresses » et à l’achat sur les « anges » n’altère pas la performance, mais ne génère pas non plus un alpha statistiquement significatif. Néanmoins, les sociétés dont l’exposition au risque de controverse diminue ont tendance à surperformer celles dont l’exposition à ce risque augmente. Les investisseurs ont donc tout intérêt à privilégier les « pécheresses » en voie de rédemption et à fuir les « anges » soumis à la tentation.

Retrouvez l’ensemble de nos articles Décryptage ici